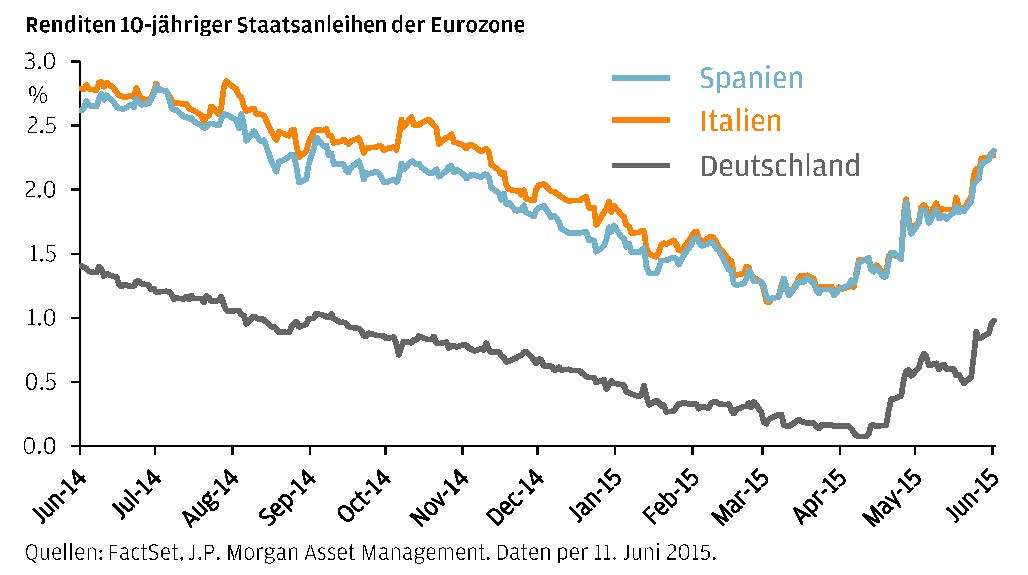

Frankfurt, 16. Juni 2015 – Anders als erwartet dauert der Ende April begonnene Ausverkauf an den europäischen Anleihenmärkten auch im Juni noch an: "In der letzten Woche durchbrach die Rendite der 10-jährigen Bundesanleihen kurzzeitig die 1-Prozent-Marke und erreicht damit das höchste Niveau seit September 2014. Mitte April lag diese noch bei 0,05 Prozent", erläutert Michael Mewes, Leiter des Anleihenteams bei J.P. Morgan Asset Management in Frankfurt. Dieser Trend lässt sich auch in anderen Ländern der Eurozone beobachten.

Frankfurt, 16. Juni 2015 – Anders als erwartet dauert der Ende April begonnene Ausverkauf an den europäischen Anleihenmärkten auch im Juni noch an: "In der letzten Woche durchbrach die Rendite der 10-jährigen Bundesanleihen kurzzeitig die 1-Prozent-Marke und erreicht damit das höchste Niveau seit September 2014. Mitte April lag diese noch bei 0,05 Prozent", erläutert Michael Mewes, Leiter des Anleihenteams bei J.P. Morgan Asset Management in Frankfurt. Dieser Trend lässt sich auch in anderen Ländern der Eurozone beobachten.

Als mögliche Gründe für diese Entwicklung führt der Experte eine Vielzahl von Faktoren an, angefangen von den geänderten Inflations- und Wachstumserwartungen im Vergleich zum Jahresanfang 2015 über den Abbau von spekulativen Positionen bis hin zu Liquiditätssorgen in den Kernmärkten. Aber auch Daten, die ein Nachlassen der Erholung nahelegen, verbunden mit den anhaltenden Sorgen um Griechenland sowie ein wieder erstarkender Euro haben die Märkte beeinflusst. "Die Staatsanleihenmärkte haben besonders stark auf die ersten drei Faktoren reagiert", unterstreicht Mewes. So bewegten sich bis Ende April insbesondere die Renditen für Bundesanleihen in einer sich selbst verstärkenden Abwärtsspirale: Das Anleihenkaufprogramm der Europäischen Zentralbank ließ vermuten, dass diese künstliche Nachfrage das emittierte Volumen deutlich übersteigt. Zudem sahen spekulative Investoren in den deutschen Staatsanleihen eine Wette, die nur eine Richtung kennt. "Die Kurse lagen dabei jenseits dessen, was selbst angesichts dieser extremen Marktbedingungen gerechtfertigt war, so dass eine Korrektur fällig wurde. Die Frage ist allerdings, ob die Märkte nun nicht in die andere Richtung überreagieren", so der Experte.

Es ist davon auszugehen, dass die anhaltende Kauftätigkeit der EZB indirekt die Liquidität in den Staatsanleihenmärkten der Eurozone deutlich reduziert, da auch Werte von 0,8 Prozent oder 1,0 Prozent bei 10-jährigen Bundesanleihen kaum "natürliche" Käufer anlocken. Ein solcher Liquiditätsmangel hat – zumindest in den USA – die Volatilität an den Anleihenmärkten deutlich gesteigert. "Während sich EZB-Präsident Mario Draghi mit einer erhöhten Volatilität nicht unwohl zu fühlen scheint, sind solche Extremwerte wie im April sicherlich weniger erwünscht. Auch möchte wohl niemand, dass die Effektivität der quantitativen Maßnahmen durch eine Verschärfung der Finanzkonditionen in Mitleidenschaft gezogen wird", erklärt Mewes. Ebenso wenig sei eine weitere Stärkung des Euros im momentanen Interesse der EZB. So seien auch aufgrund der anhaltenden Krise in Griechenland und in Erwartung der Zinswende in den USA weiterhin turbulente Zeiten an den europäischen Märkten zu erwarten.

Hochzinsanleihen trotzen dem Abwärtstrend

"Die gestiegene Volatilität an den Anleihenmärkten zeigt mehr als deutlich, dass die Kurse nicht nur eine Richtung kennen – und dass die Sorgen um eine zunehmende Illiquidität der Märkte nicht ganz unbegründet sind", erläutert Mewes. So unterstreicht die Entwicklung laut dem Experten die Notwendigkeit einer flexiblen Positionierung an den Anleihenmärkten: Während die Erträge europäischer Staatsanleihen in diesem Jahr bei minus zwei Prozent liegen, zeigen sich die globalen Hochzinsmärkte mit plus 2,5 Prozent nach wie vor positiv. Die Erträge für europäische High Yields liegen mit 4,2 Prozent sogar noch höher. "Die stabilere Wertentwicklung der Hochzinsmärkte belegt, dass eine Übergewichtung der risikoreicheren Marktsegmente nach wie vor sinnvoll sein kann", so der Experte.

Eine flexible Positionierung ist beispielswiese mit einem benchmarkunabhängigen Konzept möglich: So lässt sich in die Bereiche investieren, die das attraktivste risikoadjustierte Ertragspotenzial aufweisen – und zwar ohne Sektorvorgabe und unabhängig von der geografischen Region. Vorteile sind eine größere Diversifizierung und potenziell höhere Erträge sowie ein gewisser Schutz gegenüber Abwärtsbewegungen. Seit mehr als zwei Jahren zeichnet sich beispielsweise der JPMorgan Funds – Global Bond Opportunities Fund benchmarkunabhängig und dynamisch durch ein breit diversifiziertes Portfolio über das gesamte Spektrum globaler Anleihen hinweg aus, um jederzeit auf verändernde Marktbedingungen eingestellt zu sein. Etwas defensiver ist der JPMorgan Funds – Global Strategic Bond Fund ausgerichtet, der sich inzwischen seit fünf Jahren bewährt hat.

Weitere Informationen zum JPMorgan Funds – Global Bond Opportunities Fund:

ISIN Anteilklasse A (inc) EUR (hedged) LU1039371676 / WKN A1XETG

Benchmark Barclays Multiverse Index (Total Return Gross) Hedged to EUR

ISIN Anteilklasse A (acc) USD LU0867954264 / WKN A1KA5L

Benchmark Barclays Multiverse Index (Total Return Gross)

Portfoliomanager Nicholas Gartside, Iain Stealey und Robert Michele

Auflegungsdatum 22. Februar 2013

Fondsvolumen 935 Mio. US-Dollar (Stand: 11. Juni 2015)

Weitere Informationen finden Sie hier: http://www.jpmorganassetmanagement.de/de/showpage.aspx?pageid=502

Kommentare

Pressemitteilungstext: 1017 Wörter, 6035 Zeichen. Artikel reklamieren

Tragen Sie jetzt Ihre kostenlose Pressemitteilung ein!

X

X