Wochenrückblick KW 40-2025: „Shutdown? Welcher Shutdown?“ – Rekorde trotz Regierungsstillstand!

Risk-on statt Panikmodus: Trotz des seit Mittwoch laufenden US-Shutdowns legten die Aktienmärkte weltweit zu.

Sehr geehrte Leserinnen und Leser,

seit Beginn des Oktobers läuft der Bundesbetrieb in Washington nur im Notmodus. Zahlreiche Behörden arbeiten eingeschränkt, viele Beschäftigte wurden ohne Bezahlung freigestellt – eine Teilschließung der Verwaltung, wie sie die USA in regelmäßigen Abständen erlebt. Auslöser ist einmal mehr der Stillstand in den Budgetgesprächen zwischen Demokraten und Republikanern. Das politische Kräftemessen folgt einem vertrauten Drehbuch: harte Positionen, vertagte Abstimmungen, symbolträchtige Schlagzeilen.

An den Finanzmärkten sorgt das allerdings kaum für Nervosität. Die Börsen werten solche Episoden inzwischen als temporäres Störgeräusch. Zwar kann ein administrativer Stillstand kurzfristig Datenveröffentlichungen verzögern oder für etwas volatilere Handelstage sorgen, doch historische Muster zeigen: Auf längere Sicht hinterlassen Shutdowns selten tiefe Spuren in den großen Aktienindizes. Anleger unterscheiden zwischen politischem Theater und fundamentalen Unternehmensperspektiven – und letzteres gibt derzeit den Ton an.

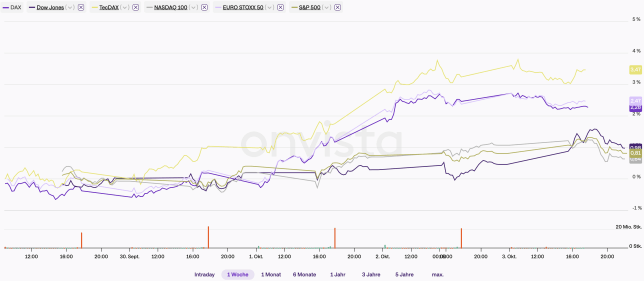

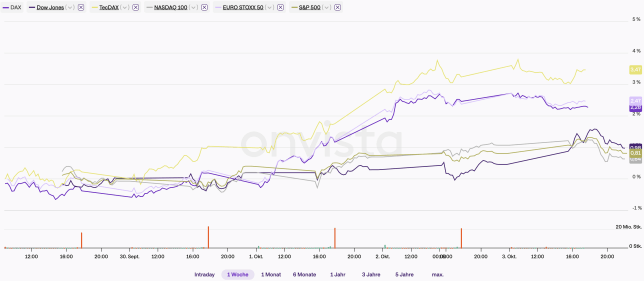

Entsprechend markierte die Wall Street, erneut getragen von Tech und der Aussicht auf baldige Fed-Zinssenkungen – frische Allzeithochs.

Quelle: Onvista.de

Auch in Europa kletterten zahlreiche Indizes auf neue Bestmarken. Zehn Tage vor dem Start der Berichtssaison bleibt die Risikoneigung bemerkenswert intakt.

Makro & Märkte: Rekorde ohne Arbeitsmarktbericht!

Der übliche „Payroll-Freitag“ fiel aus – keine offiziellen US-Beschäftigungsdaten wegen des Shutdowns. Händler wichen auf Surrogat-Indikatoren aus: Die ADP-Erhebung signalisierte eine spürbare Abkühlung, was Renditen drückte und die Easing-Fantasie nährte. Gleichwohl hält sich die 2-jährige Treasury über der Schlüsselzone von 3,50 % – ein Reminder, dass die Fed zwar lockern dürfte, aber nicht kopflos. Der S&P 500 ignorierte die Lücke im Datenkranz – und setzte neue Rekorde.

Rohstoffe: Gold geht weiter steil! Auch Kupfer wieder mit Knappheitsprämie!

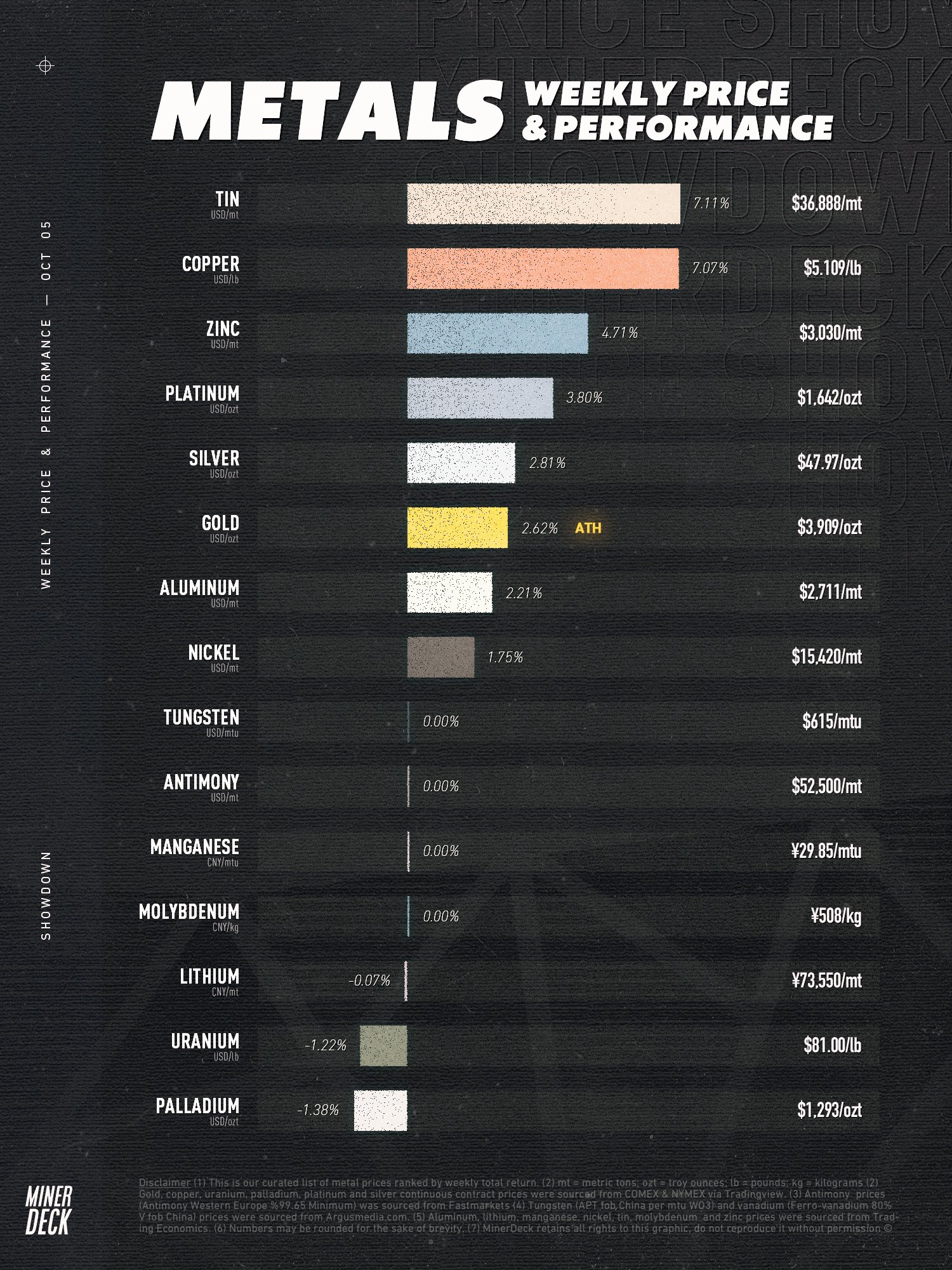

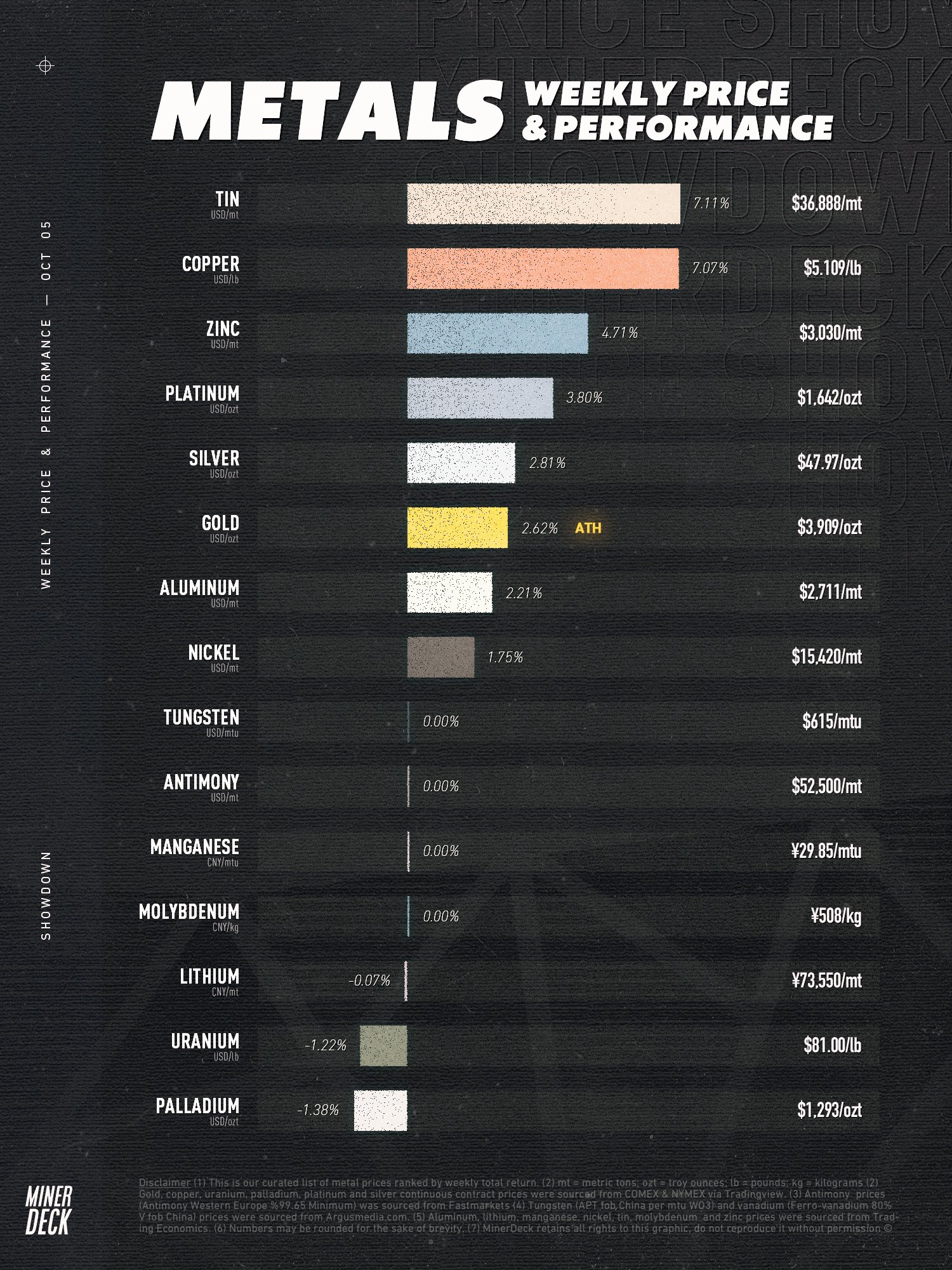

Gold, der „glänzende Fels in der Bandung“ schoss erstmals über 3.800,- USD und markierte sein Hoch bei 3.897,- USD/oz. Das macht ein Plus seit Jahresbeginn von fast +50 % – getrieben von Zentralbankkäufen, ETF-Zuflüssen, geopolitischer Unsicherheit und nun vielleicht auch Shutdown-Sorgen. Aber auch bei anderen Rohstoffen war wieder mächtig was los, in die ein oder andere Richtung:

Quelle: MinerDeck auf X

Der 3-Monats-Kupfer-Kontrakt an der LME zog ebenfalls weiter an auf rund 10.490,- USD/Tonne, auf Grund von Angebotsstörungen – vor allem in Indonesien und Chile – plus die Aussicht auf niedrigere US-Zinsen, die zyklische Metalle tendenziell stützen.

Technik & Stimmung: Breite Rally, aber mit Nerven!

Tech bleibt aber der Taktgeber, wobei sich die Marktbreite verbessert – ein bullisches Zeichen. Volatilität bleibt weiterhin moderat und der Aufwärtstrend scheint weiter intakt. Gleichwohl gilt: Rekorde bei Aktien plus Rekorde bei Gold sind ein Warnsignal für latente Makro-Risiken.

Fazit und Ausblick: Warten auf das Zahlengewitter?!

Die Märkte spielen weiter „wall of worry“ – Rekorde trotz politischem Stillstand, Datenlücken und knapper Rohstoffe. Wer investiert bleibt, fährt gut wer selektiv bleibt und Risikokontrolle ernst nimmt, fährt zukünftig vielleicht besser.

Nächste Woche bleibt der Makro-Kalender dünn, solange der Shutdown anhält. Im Fokus: Zwischenindikatoren (PMIs, wöchentliche Claims), Dollar-Tendenz und das Renditeniveau um 3,50 % (2-Jahre) bzw. Zwischenwiderstände am langen Ende. Auf der Mikro-Seite läuft das Vorspiel zur Berichtssaison weiter; die ‚Guidance‘-Qualität dürfte wichtiger werden als die rückspiegelnden Ergebnisse.

Es ist also mächtig viel Los im Rohstoff-Sektor, warum das so ist, erfahren Sie in unserem folgenden Wochenrückblick:

Skalierung statt Stillstand...

Nickel-Projekte ziehen durch: Offtakes & Infrastruktur zünden die Expansion!

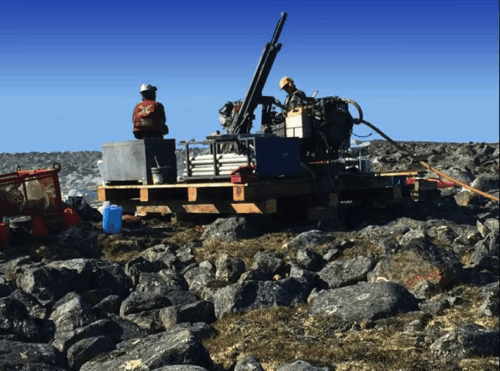

Während der Nickelpreis nahe am Kostenboden kratzt, verschiebt sich im Hintergrund das Kräfteverhältnis: Indonesien zieht die Zügel an, einzelne Minen stehen still und die Philippinen laufen in die Regenzeit.

Miata Metals / Fury Gold Mines

Auf Gold setzen

Der Goldpreis steigt und steigt. Da sollten hierzulande Anleger auch an Goldinvestments denken.

Uranium Royalty / Uranium Energy

Uranbedarf wächst weiter

Schätzungen gehen in den nächsten fünf Jahren von einem um 30 Prozent höheren Uranbedarf aus.

Engpass voraus...

Dürre 2025–2026: Minen liefern zu wenig – wer vorbereitet ist, reitet die Preisrallye zuerst!

Gold und Kupfer zünden gerade den Doppel-Turbo: Gold sprang am 29. September 2025 auf neue Rekorde über 3.800,- USD je Unze – getragen von massiven Notenbank-Käufen.

Osisko Development / Southern Cross Gold

Wiesnbier für Goldliebhaber günstiger

Jedes Jahr wieder, wenn das Münchner Oktoberfest startet, richtet sich ein Blick auf das Gold/Wiesnbier-Ratio.

OR Royalties / Gold Royalty

Gold und Kupfer – eine Kombination mit besten Aussichten!

Beim Goldpreis jagt ein neues Allzeithoch das andere. Auch mit dem Kupferpreis könnte es jetzt nach oben gehen.

Revival Gold / Fortuna Mining

Gold und Silber auf dem Weg zu immer neuen Höchstpreisen

Beim Gold geht es Richtung 4.000 US-Dollar und beim Silber Richtung 50 US-Dollar je Feinunze.

Axo Copper

Kupfer-Alarm aus China – und das ist richtig bullish!

Erstmals seit 2016 zeichnet sich für den traditionell starken September ein Dämpfer in der chinesischen Raffinade-Produktion ab: minus 4 bis 5 % gegenüber August. Das ist eine Ansage!

Viele Grüße und ein glückliches Händchen beim Handeln,

Ihr

Jörg Schulte

Quellen: Quellen: marketscreener.com, onvista.de, eigener Research, Bildquellen: tradingeconomics.com, onvista.de, MinerDeck, Intro Bild: stock.adobe.com,

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research GmbH oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den „Webseiten“, dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte „third parties“) bezahlt. Zu den „third parties“ zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research GmbH oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten „third parties“ mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier - https://www.js-research.de/disclaimer-agb/.

Sehr geehrte Leserinnen und Leser,

seit Beginn des Oktobers läuft der Bundesbetrieb in Washington nur im Notmodus. Zahlreiche Behörden arbeiten eingeschränkt, viele Beschäftigte wurden ohne Bezahlung freigestellt – eine Teilschließung der Verwaltung, wie sie die USA in regelmäßigen Abständen erlebt. Auslöser ist einmal mehr der Stillstand in den Budgetgesprächen zwischen Demokraten und Republikanern. Das politische Kräftemessen folgt einem vertrauten Drehbuch: harte Positionen, vertagte Abstimmungen, symbolträchtige Schlagzeilen.

An den Finanzmärkten sorgt das allerdings kaum für Nervosität. Die Börsen werten solche Episoden inzwischen als temporäres Störgeräusch. Zwar kann ein administrativer Stillstand kurzfristig Datenveröffentlichungen verzögern oder für etwas volatilere Handelstage sorgen, doch historische Muster zeigen: Auf längere Sicht hinterlassen Shutdowns selten tiefe Spuren in den großen Aktienindizes. Anleger unterscheiden zwischen politischem Theater und fundamentalen Unternehmensperspektiven – und letzteres gibt derzeit den Ton an.

Entsprechend markierte die Wall Street, erneut getragen von Tech und der Aussicht auf baldige Fed-Zinssenkungen – frische Allzeithochs.

Quelle: Onvista.de

Auch in Europa kletterten zahlreiche Indizes auf neue Bestmarken. Zehn Tage vor dem Start der Berichtssaison bleibt die Risikoneigung bemerkenswert intakt.

Makro & Märkte: Rekorde ohne Arbeitsmarktbericht!

Der übliche „Payroll-Freitag“ fiel aus – keine offiziellen US-Beschäftigungsdaten wegen des Shutdowns. Händler wichen auf Surrogat-Indikatoren aus: Die ADP-Erhebung signalisierte eine spürbare Abkühlung, was Renditen drückte und die Easing-Fantasie nährte. Gleichwohl hält sich die 2-jährige Treasury über der Schlüsselzone von 3,50 % – ein Reminder, dass die Fed zwar lockern dürfte, aber nicht kopflos. Der S&P 500 ignorierte die Lücke im Datenkranz – und setzte neue Rekorde.

Rohstoffe: Gold geht weiter steil! Auch Kupfer wieder mit Knappheitsprämie!

Gold, der „glänzende Fels in der Bandung“ schoss erstmals über 3.800,- USD und markierte sein Hoch bei 3.897,- USD/oz. Das macht ein Plus seit Jahresbeginn von fast +50 % – getrieben von Zentralbankkäufen, ETF-Zuflüssen, geopolitischer Unsicherheit und nun vielleicht auch Shutdown-Sorgen. Aber auch bei anderen Rohstoffen war wieder mächtig was los, in die ein oder andere Richtung:

Quelle: MinerDeck auf X

Der 3-Monats-Kupfer-Kontrakt an der LME zog ebenfalls weiter an auf rund 10.490,- USD/Tonne, auf Grund von Angebotsstörungen – vor allem in Indonesien und Chile – plus die Aussicht auf niedrigere US-Zinsen, die zyklische Metalle tendenziell stützen.

Technik & Stimmung: Breite Rally, aber mit Nerven!

Tech bleibt aber der Taktgeber, wobei sich die Marktbreite verbessert – ein bullisches Zeichen. Volatilität bleibt weiterhin moderat und der Aufwärtstrend scheint weiter intakt. Gleichwohl gilt: Rekorde bei Aktien plus Rekorde bei Gold sind ein Warnsignal für latente Makro-Risiken.

Fazit und Ausblick: Warten auf das Zahlengewitter?!

Die Märkte spielen weiter „wall of worry“ – Rekorde trotz politischem Stillstand, Datenlücken und knapper Rohstoffe. Wer investiert bleibt, fährt gut wer selektiv bleibt und Risikokontrolle ernst nimmt, fährt zukünftig vielleicht besser.

Nächste Woche bleibt der Makro-Kalender dünn, solange der Shutdown anhält. Im Fokus: Zwischenindikatoren (PMIs, wöchentliche Claims), Dollar-Tendenz und das Renditeniveau um 3,50 % (2-Jahre) bzw. Zwischenwiderstände am langen Ende. Auf der Mikro-Seite läuft das Vorspiel zur Berichtssaison weiter; die ‚Guidance‘-Qualität dürfte wichtiger werden als die rückspiegelnden Ergebnisse.

Es ist also mächtig viel Los im Rohstoff-Sektor, warum das so ist, erfahren Sie in unserem folgenden Wochenrückblick:

Skalierung statt Stillstand...

Nickel-Projekte ziehen durch: Offtakes & Infrastruktur zünden die Expansion!

Während der Nickelpreis nahe am Kostenboden kratzt, verschiebt sich im Hintergrund das Kräfteverhältnis: Indonesien zieht die Zügel an, einzelne Minen stehen still und die Philippinen laufen in die Regenzeit.

Miata Metals / Fury Gold Mines

Auf Gold setzen

Der Goldpreis steigt und steigt. Da sollten hierzulande Anleger auch an Goldinvestments denken.

Uranium Royalty / Uranium Energy

Uranbedarf wächst weiter

Schätzungen gehen in den nächsten fünf Jahren von einem um 30 Prozent höheren Uranbedarf aus.

Engpass voraus...

Dürre 2025–2026: Minen liefern zu wenig – wer vorbereitet ist, reitet die Preisrallye zuerst!

Gold und Kupfer zünden gerade den Doppel-Turbo: Gold sprang am 29. September 2025 auf neue Rekorde über 3.800,- USD je Unze – getragen von massiven Notenbank-Käufen.

Osisko Development / Southern Cross Gold

Wiesnbier für Goldliebhaber günstiger

Jedes Jahr wieder, wenn das Münchner Oktoberfest startet, richtet sich ein Blick auf das Gold/Wiesnbier-Ratio.

OR Royalties / Gold Royalty

Gold und Kupfer – eine Kombination mit besten Aussichten!

Beim Goldpreis jagt ein neues Allzeithoch das andere. Auch mit dem Kupferpreis könnte es jetzt nach oben gehen.

Revival Gold / Fortuna Mining

Gold und Silber auf dem Weg zu immer neuen Höchstpreisen

Beim Gold geht es Richtung 4.000 US-Dollar und beim Silber Richtung 50 US-Dollar je Feinunze.

Axo Copper

Kupfer-Alarm aus China – und das ist richtig bullish!

Erstmals seit 2016 zeichnet sich für den traditionell starken September ein Dämpfer in der chinesischen Raffinade-Produktion ab: minus 4 bis 5 % gegenüber August. Das ist eine Ansage!

Viele Grüße und ein glückliches Händchen beim Handeln,

Ihr

Jörg Schulte

Quellen: Quellen: marketscreener.com, onvista.de, eigener Research, Bildquellen: tradingeconomics.com, onvista.de, MinerDeck, Intro Bild: stock.adobe.com,

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research GmbH oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den „Webseiten“, dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte „third parties“) bezahlt. Zu den „third parties“ zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research GmbH oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten „third parties“ mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier - https://www.js-research.de/disclaimer-agb/.

|

Herr Jörg Schulte Geschäftsführer info@js-research.de |

|

|

|

Kommentare

Kontakt

|

Herr Jörg Schulte Geschäftsführer info@js-research.de |

|

|

|

Artikel bewerten

Für den Inhalt der Pressemitteilung ist der Einsteller J. Schulte () verantwortlich.

Keywords

Wochenrückblick, DAX, Dow Jones, Nasdaq...

Mit Pressemitteilungen sichtbarer bei Google.

Pressemitteilung nicht korrekt?

39,- € zzgl. MwSt.

Kommentar hinzufügen

Das könnte Sie auch interessieren:

TOP-Unternehmen transformiert sich zum Produzenten kritischer Metalle!

Von Swiss Resource...

Drittempfehlung (Art. 8 DelVO 2016/958): Unveränderte Weitergabe eines von Dritten erstellten Werbeartikels · Original-Ersteller: SRC swiss resource capital AG · Erstveröffentlichung (Original): 03.03.2026, 5:49 Uhr Berlin/Zürich · Link zur Originalveröffentlichung · - Anzeige/Werbung - Dieser ... | mehr

Goldpreis rast auf Allzeithoch zu: Trump warnt vor vierwöchigem Konflikt

Von GOLDINVEST Consulting...

Der Goldpreis befindet sich nach dem Ausbruch des militärischen Konflikts zwischen den USA, Israel und dem Iran wieder auf dem Vormarsch. Nach einem kurzen Rücksetzer ... | mehr

Gold & Antimon im Turbo-Modus: Diese Aktie sitzt auf einem...

Von JS Research...

Anzeige/Werbung – Dieser Artikel erscheint im Auftrag von Southern Cross Gold Consolidated Ltd.! Bezahlte Beziehung: SRC swiss resource capital AG unterhält einen entgeltlichen IR-Beratervertrag mit ... | mehr