Wochenrückblick KW 41-2025: Beginnt jetzt der echte Belastungstest?!

Abseits des CAC 40, der wegen der politischen Krise in Frankreich und der unerwarteten Rücktrittsankündigung des Premierministers (Montag) schwächelte, setzten die meisten Börsen ihre Aufwärtsbewegung fort.

Sehr geehrte Leserinnen und Leser,

getrieben wird die Stimmung weiterhin von KI-Euphorie und der Erwartung weiterer US-Zinssenkungen. Mit dem Start der Berichtssaison dürfte jedoch Volatilität zurückkehren – die Indizes notieren nahe ihren Hochs, Ausblick wird wichtiger als Vergangenheitszahlen. In den USA fehlen wegen des Government Shutdowns weiterhin zentrale Makrodaten. Die Märkte nehmen die Funkstille gelassen hin, während KI-Titel gefragt bleiben. In Europa belastet das Frankreich-Risiko nicht nur den CAC 40, sondern auch den Euro.

Der „Freitagsschock“!

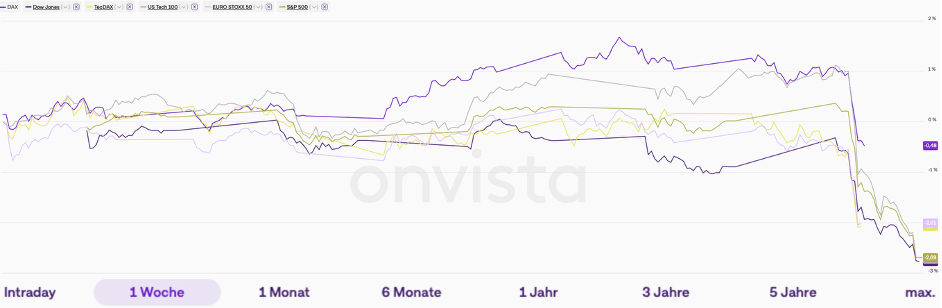

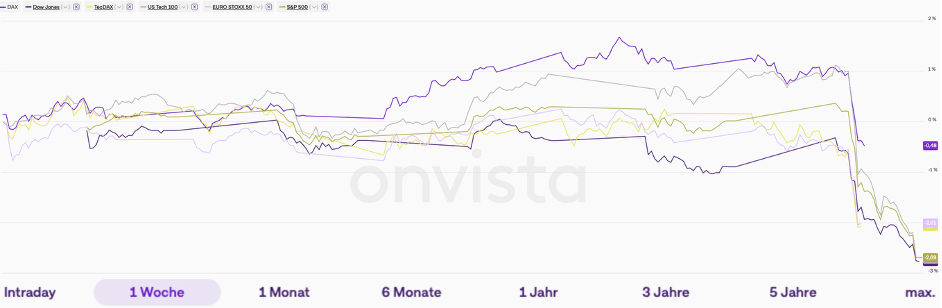

Am Freitag, 10. Oktober 2025, gerieten die Märkte abrupt ins Rutschen, nachdem US-Präsident Donald Trump zusätzliche 100 % Zölle auf alle China-Importe ab 1. November ankündigte – als Antwort auf Pekings verschärfte Exportkontrollen für Seltene Erden.

Quelle: Onvista.de ; Bearbeitet JS Research GmbH, Stand: 12.10.25

Die Drohung ließ Aktienmärkte weltweit abkippen, und schlossen zumeist mit einem deutlichen prozentualen Tagesverlust, während Absicherungen und Safe-Haven-Ströme sprunghaft zunahmen. Peking verteidigte die Maßnahmen als lizenzbasierte Sicherheitskontrolle und signalisierte zugleich Gesprächsbereitschaft, was die Nervosität nur begrenzt dämpfte. Für High-Tech-und Rüstungsindustrien ist die Lage besonders brisant, da China über den Löwenanteil der weltweiten Verarbeitung seltener Erden verfügt.

Zinsen, Dollar & Technik!

Der Dollar erholt sich langsam nach seinem Tief bei 96,20 (nach der Fed-Senkung im September). Gleichzeitig stößt die 10-jährige US-Rendite an einen Widerstand bei 4,20 %. Ein Ausbruch hier könnte den Takt für Aktien, Gold und Growth-Werte vorgeben.

Gold und Silber auf Rekordniveau! Kupfer weiterhin knapp!

Gold hat zeitweise die Marke von 4.000,- USD/oz überschritten und bleibt in der Nähe seiner Rekordstände, gestützt von massiven Zentralbankkäufen, der US-Handelspolitik und ETF-Zuflüssen. Kurzfristig gilt die Zone 4.040,- bzw. 4.080,- USD als Widerstand.

Silber hingegen erreichte rund 50,- USD/oz (intraday teils darüber) und liegt damit rund +70 % seit Jahresbeginn im Plus. Neben dem sicheren-Hafen-Narrativ wirken Angebotsengpässe als Treiber.

Kupfer (3 Monats-LME) notierte bei ~11.000,- USD/t und damit +20 % YTD, begünstigt durch Lieferstörungen (u.a. in Chile und Indonesien), sowie die Aussicht auf niedrigere US-Zinsen.

Fazit und Ausblick: Zahlen, die zählen!

Die Hausse läuft, aber kommt jetzt der Realitätscheck? Stören die Zölle und Exportbeschränkungen oder helfen die Ausblicke der Schwergewichte? Bestehen die Unternehmen, bleibt Rückenwind für Q4. Fallen die Guidance-Lichter gedimmt aus, kehrt die Volatilität schneller zurück als vermutlich dem ein oder anderen lieb ist.

Der Shutdown dürfte die Veröffentlichung der US-Inflationsdaten weiter verzögern. Dafür startet die Q3-Berichtssaison mit den US-Großbanken. Am Dienstag sind Schwergewichte wie JPMorgan, Wells Fargo, Citigroup, Goldman Sachs dran, gefolgt von Bank of America und Morgan Stanley am Mittwoch, sowie aus Europa ASML, LVMH, Nestlé

CHANCE auf explosive Gewinne!

Zurück zu den „historischen Wurzeln“! Kurzes Kräftetanken für neue Hochs!

Mit seinem höchsten Stand seit 1980, wo Ende April die Feinunze Silber für 49,45 USD gehandelt wurde, macht der Silberpreis aktuell Anzeichen an diese sprichwörtlich „goldenen Zeiten“ anknüpfen zu wollen.

Millennial Potash

Steigende globale Nahrungsmittelnachfrage erfordert mehr Kali

Noch immer leiden Millionen Menschen Hunger. Eine Steigerung der landwirtschaftlichen Produktivität ist nötig.

Equinox Gold

4.000 US-Dollar je Feinunze Gold übersprungen

Rund 125 Prozent Plus in drei Jahren und etwa 50 Prozent Plus in einem Jahr - so die Entwicklung des Goldpreises.

Endeavour Silver / Discovery Silver

Silberpreis erreicht das höchste Niveau seit mehr als zehn Jahren

Es ist nicht mehr weit bis zum psychologischen Widerstand bei 50 US-Dollar je Feinunze Silber.

U.S. GoldMining / Mogotes Metals

E-Mobilität und künstliche Intelligenz erobern immer mehr Bereiche

Der Siegeszug der Elektrofahrzeuge ist nicht aufzuhalten. Gleiches gilt für die KI. Dies erfordert Rohstoffe, unter anderem Kupfer.

Sibanye-Stillwater / Sierra Madre Gold and Silver

Preisentwicklung bei Platin, Gold und Silber

Zwar haben die Platinpreise in 2025 Gold und Silber teilweise übertroffen, über die Jahre jedoch haben sie sich schlechter entwickelt.

+++ Im Sprintmodus +++

Jahrhundert-Chance? Hier wird Käuferdruck gebündelt! ETF-Hunger & Engpass – Bühne frei für den MEGA–Ausbruch!

Während Silber seine rekordverdächtige Preisrallye mit noch mehr Tempo fortsetzt, erweisen sich Investments in perfekt positionierte Silberminen-Entwickler wie Silver Tiger als ein immer attraktiverer Werte-Hebel.

Canada Nickel Company / Green Bridge Metals

Ohne Batteriemetalle keine grünere Zukunft

Ohne Batterien lässt sich Energie aus Sonne und Wind nicht speichern. Elektroautos sind ebenfalls auf die Speicherbatterien angewiesen.

IsoEnergy / Premier American Uranium

Nuklearreaktoren sorgen für Sicherheit

Das teuerste und größte US-Kriegsschiff, ausgestattet mit zwei Nuklearreaktoren, liegt in der Bucht von Mallorca vor Anker.

Doppelturbo Edelmetalle...

Von Buy-Ratings befeuert: Gold und Silber nehmen Tempo auf – jetzt entscheidet Timing!

Mit einem Plus von fast 50 % seit Jahresbeginn hat Silber mit Gold auf Augenhöhe atemberaubend performed. Und es sollte sogar noch weiterlaufen!

Axo Copper / Meridian Mining

Das rote Gold verteuert sich – dabei sein mit Kupferunternehmen

Gerade erst hat der Kupferpreis mit fast 10.700 US-Dollar je Tonne ein Zwölf-Monats-Hoch erreicht.

Engpass mit Ansage...

Defizitjahre voraus: Rohstoff knapper, Genehmigungen wertvoller – starke Pipelines werden belohnt!

Vom Überschuss-Märchen zur Knappheits-Realität: Produktionsausfälle und Verzögerungen ziehen die Lager leer, der Markt preist Defizit ein. Jetzt zählen Qualität und Geschwindigkeit – starke Projekte gewinnen an Wert!

Viele Grüße und ein glückliches Händchen beim Handeln,

Ihr

Jörg Schulte

Quellen: Quellen: marketscreener.com, onvista.de, Reuters.de, eigener Research, Bildquellen: tradingeconomics.com, onvista.de, MinerDeck, Intro Bild: stock.adobe.com,

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research GmbH oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den „Webseiten“, dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte „third parties“) bezahlt. Zu den „third parties“ zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research GmbH oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten „third parties“ mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier - https://www.js-research.de/disclaimer-agb/.

Sehr geehrte Leserinnen und Leser,

getrieben wird die Stimmung weiterhin von KI-Euphorie und der Erwartung weiterer US-Zinssenkungen. Mit dem Start der Berichtssaison dürfte jedoch Volatilität zurückkehren – die Indizes notieren nahe ihren Hochs, Ausblick wird wichtiger als Vergangenheitszahlen. In den USA fehlen wegen des Government Shutdowns weiterhin zentrale Makrodaten. Die Märkte nehmen die Funkstille gelassen hin, während KI-Titel gefragt bleiben. In Europa belastet das Frankreich-Risiko nicht nur den CAC 40, sondern auch den Euro.

Der „Freitagsschock“!

Am Freitag, 10. Oktober 2025, gerieten die Märkte abrupt ins Rutschen, nachdem US-Präsident Donald Trump zusätzliche 100 % Zölle auf alle China-Importe ab 1. November ankündigte – als Antwort auf Pekings verschärfte Exportkontrollen für Seltene Erden.

Quelle: Onvista.de ; Bearbeitet JS Research GmbH, Stand: 12.10.25

Die Drohung ließ Aktienmärkte weltweit abkippen, und schlossen zumeist mit einem deutlichen prozentualen Tagesverlust, während Absicherungen und Safe-Haven-Ströme sprunghaft zunahmen. Peking verteidigte die Maßnahmen als lizenzbasierte Sicherheitskontrolle und signalisierte zugleich Gesprächsbereitschaft, was die Nervosität nur begrenzt dämpfte. Für High-Tech-und Rüstungsindustrien ist die Lage besonders brisant, da China über den Löwenanteil der weltweiten Verarbeitung seltener Erden verfügt.

Zinsen, Dollar & Technik!

Der Dollar erholt sich langsam nach seinem Tief bei 96,20 (nach der Fed-Senkung im September). Gleichzeitig stößt die 10-jährige US-Rendite an einen Widerstand bei 4,20 %. Ein Ausbruch hier könnte den Takt für Aktien, Gold und Growth-Werte vorgeben.

Gold und Silber auf Rekordniveau! Kupfer weiterhin knapp!

Gold hat zeitweise die Marke von 4.000,- USD/oz überschritten und bleibt in der Nähe seiner Rekordstände, gestützt von massiven Zentralbankkäufen, der US-Handelspolitik und ETF-Zuflüssen. Kurzfristig gilt die Zone 4.040,- bzw. 4.080,- USD als Widerstand.

Silber hingegen erreichte rund 50,- USD/oz (intraday teils darüber) und liegt damit rund +70 % seit Jahresbeginn im Plus. Neben dem sicheren-Hafen-Narrativ wirken Angebotsengpässe als Treiber.

Kupfer (3 Monats-LME) notierte bei ~11.000,- USD/t und damit +20 % YTD, begünstigt durch Lieferstörungen (u.a. in Chile und Indonesien), sowie die Aussicht auf niedrigere US-Zinsen.

Fazit und Ausblick: Zahlen, die zählen!

Die Hausse läuft, aber kommt jetzt der Realitätscheck? Stören die Zölle und Exportbeschränkungen oder helfen die Ausblicke der Schwergewichte? Bestehen die Unternehmen, bleibt Rückenwind für Q4. Fallen die Guidance-Lichter gedimmt aus, kehrt die Volatilität schneller zurück als vermutlich dem ein oder anderen lieb ist.

Der Shutdown dürfte die Veröffentlichung der US-Inflationsdaten weiter verzögern. Dafür startet die Q3-Berichtssaison mit den US-Großbanken. Am Dienstag sind Schwergewichte wie JPMorgan, Wells Fargo, Citigroup, Goldman Sachs dran, gefolgt von Bank of America und Morgan Stanley am Mittwoch, sowie aus Europa ASML, LVMH, Nestlé

CHANCE auf explosive Gewinne!

Zurück zu den „historischen Wurzeln“! Kurzes Kräftetanken für neue Hochs!

Mit seinem höchsten Stand seit 1980, wo Ende April die Feinunze Silber für 49,45 USD gehandelt wurde, macht der Silberpreis aktuell Anzeichen an diese sprichwörtlich „goldenen Zeiten“ anknüpfen zu wollen.

Millennial Potash

Steigende globale Nahrungsmittelnachfrage erfordert mehr Kali

Noch immer leiden Millionen Menschen Hunger. Eine Steigerung der landwirtschaftlichen Produktivität ist nötig.

Equinox Gold

4.000 US-Dollar je Feinunze Gold übersprungen

Rund 125 Prozent Plus in drei Jahren und etwa 50 Prozent Plus in einem Jahr - so die Entwicklung des Goldpreises.

Endeavour Silver / Discovery Silver

Silberpreis erreicht das höchste Niveau seit mehr als zehn Jahren

Es ist nicht mehr weit bis zum psychologischen Widerstand bei 50 US-Dollar je Feinunze Silber.

U.S. GoldMining / Mogotes Metals

E-Mobilität und künstliche Intelligenz erobern immer mehr Bereiche

Der Siegeszug der Elektrofahrzeuge ist nicht aufzuhalten. Gleiches gilt für die KI. Dies erfordert Rohstoffe, unter anderem Kupfer.

Sibanye-Stillwater / Sierra Madre Gold and Silver

Preisentwicklung bei Platin, Gold und Silber

Zwar haben die Platinpreise in 2025 Gold und Silber teilweise übertroffen, über die Jahre jedoch haben sie sich schlechter entwickelt.

+++ Im Sprintmodus +++

Jahrhundert-Chance? Hier wird Käuferdruck gebündelt! ETF-Hunger & Engpass – Bühne frei für den MEGA–Ausbruch!

Während Silber seine rekordverdächtige Preisrallye mit noch mehr Tempo fortsetzt, erweisen sich Investments in perfekt positionierte Silberminen-Entwickler wie Silver Tiger als ein immer attraktiverer Werte-Hebel.

Canada Nickel Company / Green Bridge Metals

Ohne Batteriemetalle keine grünere Zukunft

Ohne Batterien lässt sich Energie aus Sonne und Wind nicht speichern. Elektroautos sind ebenfalls auf die Speicherbatterien angewiesen.

IsoEnergy / Premier American Uranium

Nuklearreaktoren sorgen für Sicherheit

Das teuerste und größte US-Kriegsschiff, ausgestattet mit zwei Nuklearreaktoren, liegt in der Bucht von Mallorca vor Anker.

Doppelturbo Edelmetalle...

Von Buy-Ratings befeuert: Gold und Silber nehmen Tempo auf – jetzt entscheidet Timing!

Mit einem Plus von fast 50 % seit Jahresbeginn hat Silber mit Gold auf Augenhöhe atemberaubend performed. Und es sollte sogar noch weiterlaufen!

Axo Copper / Meridian Mining

Das rote Gold verteuert sich – dabei sein mit Kupferunternehmen

Gerade erst hat der Kupferpreis mit fast 10.700 US-Dollar je Tonne ein Zwölf-Monats-Hoch erreicht.

Engpass mit Ansage...

Defizitjahre voraus: Rohstoff knapper, Genehmigungen wertvoller – starke Pipelines werden belohnt!

Vom Überschuss-Märchen zur Knappheits-Realität: Produktionsausfälle und Verzögerungen ziehen die Lager leer, der Markt preist Defizit ein. Jetzt zählen Qualität und Geschwindigkeit – starke Projekte gewinnen an Wert!

Viele Grüße und ein glückliches Händchen beim Handeln,

Ihr

Jörg Schulte

Quellen: Quellen: marketscreener.com, onvista.de, Reuters.de, eigener Research, Bildquellen: tradingeconomics.com, onvista.de, MinerDeck, Intro Bild: stock.adobe.com,

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research GmbH oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den „Webseiten“, dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte „third parties“) bezahlt. Zu den „third parties“ zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research GmbH oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten „third parties“ mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier - https://www.js-research.de/disclaimer-agb/.

|

Herr Jörg Schulte Geschäftsführer info@js-research.de |

|

|

|

Kommentare

Kontakt

|

Herr Jörg Schulte Geschäftsführer info@js-research.de |

|

|

|

Artikel bewerten

Für den Inhalt der Pressemitteilung ist der Einsteller J. Schulte () verantwortlich.

Keywords

Wochenrückblick, DAX, Dow Jones, Nasdaq...

Mit Pressemitteilungen sichtbarer bei Google.

Pressemitteilung nicht korrekt?

39,- € zzgl. MwSt.

Kommentar hinzufügen

Das könnte Sie auch interessieren:

Nuclear power will continue to grow

Von JS Research...

Advertisement/Advertising – This article is distributed on behalf of Uranium Energy Corp. and Uranium Royalty Corp., with which SRC swiss resource capital AG has paid ... | mehr

Die Kernkraft wird weiter wachsen

Von Swiss Resource...

Anzeige/Werbung - Dieser Artikel wird verbreitet im Namen von Uranium Energy Corp. und Uranium Royalty Corp., mit der die SRC swiss resource capital AG bezahlte ... | mehr

TOP-Unternehmen transformiert sich zum Produzenten kritischer Metalle!

Von Swiss Resource...

Drittempfehlung (Art. 8 DelVO 2016/958): Unveränderte Weitergabe eines von Dritten erstellten Werbeartikels · Original-Ersteller: SRC swiss resource capital AG · Erstveröffentlichung (Original): 03.03.2026, 5:49 Uhr Berlin/Zürich · Link zur Originalveröffentlichung · - Anzeige/Werbung - Dieser ... | mehr