Wochenrückblick KW 08-2026: Wall Street im Wartemodus, Europa auf Rekordkurs: Eine Woche der Widersprüche!

Supreme Court gegen Zölle, Trump per Dekret wieder voran: Die Handelspolitik sendet Gegensignale. Das erhöht den Druck auf Unternehmen, Lieferketten und Margen, was die Märkte in Atem hält.

Sehr geehrte Leserinnen und Leser,

die vergangene Handelswoche hat einmal mehr gezeigt, wie unterschiedlich sich die Märkte diesseits und jenseits des Atlantiks derzeit entwickeln. Während die Wall Street weiter mit den Spätfolgen der KI-Neubewertung, einer schwächeren Wachstumsdynamik und der unsicheren Zinsperspektive ringt, präsentierten sich Europas Börsen erneut robust und konnten teils weitere Rekorde markieren.

Quelle: Onvista.de

Auffällig bleibt dabei: In den USA treten die großen Indizes seit Wochen eher auf der Stelle, während sich die Performance-Unterschiede zwischen einzelnen Sektoren deutlich vergrößern.

Marktgeschehen: Wachstumssorgen schlagen Inflationssorgen!

Im Fokus standen in der vergangenen Woche vor allem zwei zentrale US-Datenpunkte: Wachstum und Inflation. Das BIP-Wachstum im vierten Quartal fiel mit +1,4 % (auf Jahressicht) nur halb so hoch aus wie erwartet. Der 43-tägige Shutdown im Herbst hat damit klar Spuren in der wirtschaftlichen Aktivität hinterlassen. Auch der Konsum verlor an Dynamik: In den letzten drei Monaten 2025 stiegen die Verbraucherausgaben nur noch um 2,4 %, nach 3,5 % im Vorquartal.

Gleichzeitig fiel die Inflationsseite unangenehm aus: Die ‚PCE‘-Inflation lag im Dezember mit +3,0 % über den Erwartungen und markierte damit das höchste Tempo seit Februar 2025. Der Renditerückgang bei US-Staatsanleihen spricht eine klare Sprache: Die Rendite der 10-jährigen US-Anleihe fiel zeitweise unter 4,0 % und markierte damit ein neues Jahrestief.

Die entscheidende Frage bleibt damit: Kommt die Fed nun schneller ins Spiel? Ganz so einfach ist es nicht. Das Protokoll der Januar-Sitzung deutet darauf hin, dass eine Mehrheit der Notenbanker zunächst am Status quo festhalten möchte. Der Markt schwankt daher zwischen Hoffnungen auf Zinssenkungen und der Sorge, dass die Inflation noch zu hartnäckig bleibt.

Handelspolitik: Maximale Unsicherheit durch widersprüchliche Signale!

Zusätzliche Nervosität brachte die US-Handelspolitik. Der US Supreme Court hat zentrale Zollmaßnahmen von Donald Trump für unzulässig erklärt, ein Schritt, der von vielen Marktteilnehmern seit Wochen erwartet worden war. Das Thema ist damit aber keineswegs vom Tisch, denn das Weiße Haus dürfte auf andere juristische Instrumente zurückgreifen, um Zölle erneut durchzusetzen.

Die politische Großwetterlage bleibt damit widersprüchlich, und genau das sorgt für Nervosität an den Märkten. Während Donald Trump per Dekret einen neuen pauschalen Zehn-Prozent-Zoll angekündigt hat, kippte der US Supreme Court nahezu zeitgleich zentrale Zollmaßnahmen. Zwei gegensätzliche Signale innerhalb kürzester Zeit, größer könnte die Unsicherheit kaum sein. Für Anleger bedeutet das: Die Handelspolitik bleibt ein Spielball politischer Machtfragen. Unternehmen, Lieferketten und Margenerwartungen stehen damit weiterhin unter Vorbehalt. Planungssicherheit sieht anders aus.

Hinzu kommt ein geopolitischer Risikofaktor: Die Spannungen zwischen den USA und Iran nehmen zu. Das verschärft die Unsicherheit zusätzlich und erhöht die Wahrscheinlichkeit, dass geopolitische Schlagzeilen kurzfristig wieder stärker auf die Märkte durchschlagen.

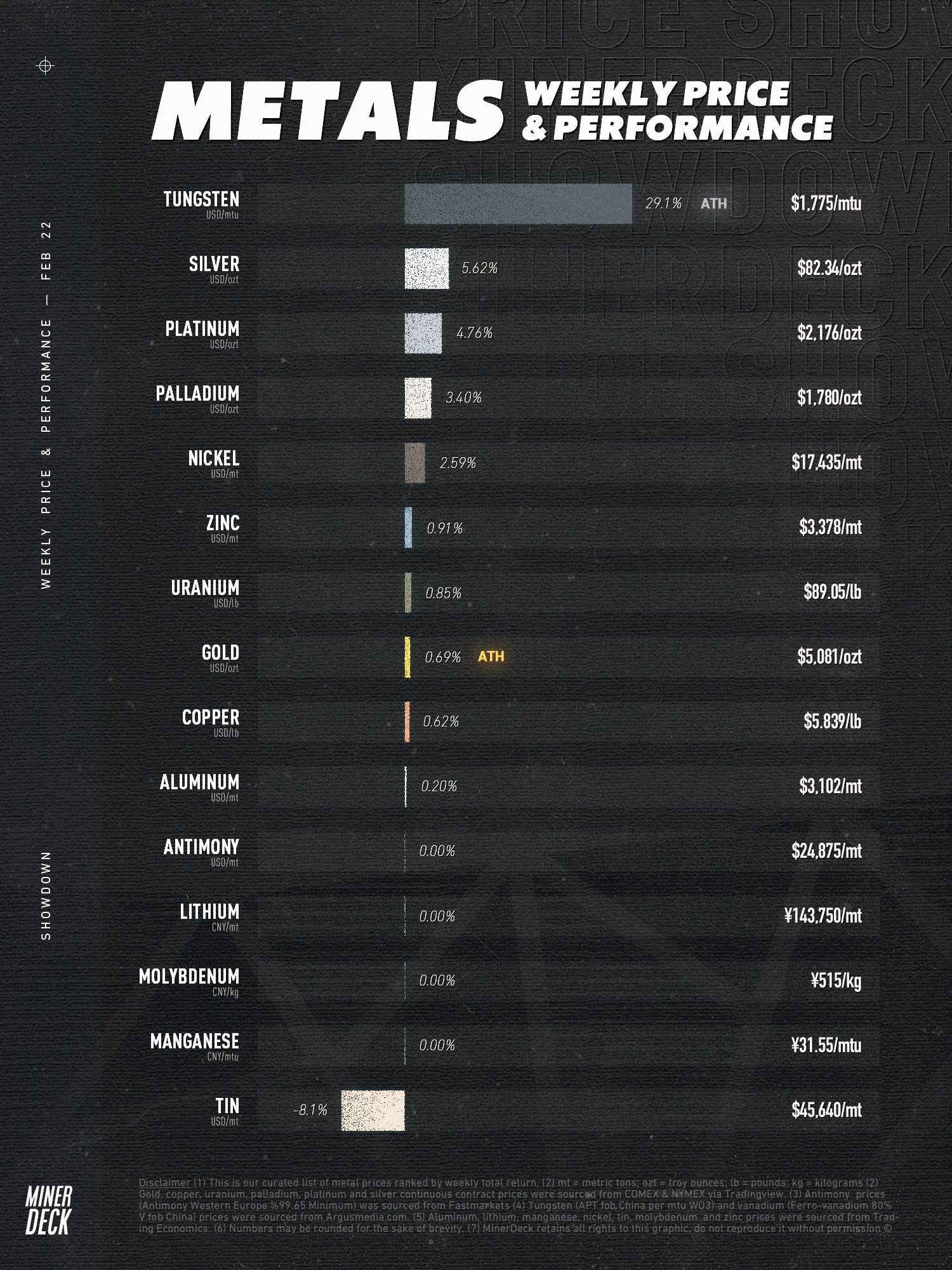

Rohstoffe: Wolfram geht steil, Gold stark und Kupfer seitwärts!

An den Rohstoffmärkten zeigte sich in dieser Woche ein gemischtes Bild. Gold hält sich weiter über der psychologisch wichtigen Marke von 5.000 USD je Unze. Das Edelmetall profitiert unverändert von geopolitischen Risiken, der Unsicherheit rund um die US-Handelspolitik und seiner Rolle als sicherer Hafen. Die Iran-Thematik sowie Zweifel an der Verlässlichkeit der politischen Rahmenbedingungen in den USA stützen die Nachfrage zusätzlich.

Quelle: MinerDeck auf X

Kupfer tendiert seitwärts. Belastend wirkten vor allem ein stärkerer US-Dollar, steigende Lagerbestände und die reduzierte Marktaktivität infolge der Feiertagsschließungen in China zum Mondneujahr. Die kurzfristige Nachfrageperspektive bleibt damit verhaltener, auch wenn das strukturelle Langfristbild für Industriemetalle weiterhin intakt ist.

Ausblick: Weniger Makro, dafür Nvidia und Politikrisiken!

Mit dem Auslaufen der Berichtssaison wird der Nachrichtenfluss aus den Unternehmen insgesamt etwas dünner, allerdings mit einem sehr großen Ausrufezeichen: Nvidia dürfte mit seinen Zahlen am Mittwoch erneut zum Taktgeber für den Technologiesektor werden. Gerade vor dem Hintergrund der laufenden Diskussion über Bewertungen und die tatsächliche Monetarisierungdes KI-Booms könnten die Reaktionen kräftig ausfallen.

Makroseitig wird es bis Monatsende eher ruhiger. Genau deshalb rückt die Politik noch stärker in den Vordergrund. Die Rückkehr der Zollthematik auf die Agenda, die juristische Auseinandersetzung in den USA und die geopolitische Zuspitzung mit Blick auf Iran dürften die Volatilität hoch halten, selbst in einer Woche mit vergleichsweise überschaubarem Konjunkturkalender.

Unterm Strich bleibt das Bild klar: Europa zeigt derzeit relative Stärke, während die USA zwischen Wachstumsdelle, Zinsfrage, KI-Neubewertung und politischer Unsicherheit festhängen. Für Anleger heißt das vor allem: flexibel bleiben, Risiken sauber managen, und politische Schlagzeilen nicht unterschätzen. Unterschätzen sollte man auch die Rohstoffe nicht, wie Sie in unserem folgenden Wochenrückblick nachlesen können.

Mr. DAX & Rohstoff-Insider

Zwei Profis sprechen Klartext: Bitcoin, Silber-Schock, Gold-Optionen und der nächste Rohstoff-Move!

Bitcoin wackelt, Gold-Optionen drehen auf, Öl sendet Signale und Kupfer steht als nächster Engpass bereit. Mr. DAX & Rohstoff-Insider liefern die Blaupause, wie man sich in diesen Cocktail richtig mixt.

Stabilitätsanker im Chaos...

Rekordpreise und doch erst der Anfang: So spielt man den Markt der Zukunft!

Begrenztes Angebot, starke Investmentnachfrage und Zentralbanken als Dauer-Käufer machen Gold zum Stabilitätsanker und liefern zugleich neue Chancen für Investoren.

Richtige Zeit, richtiger Ort

Gold und Antimon: Politik und Rohstoffe treffen aufeinander!

Antimon wird zum geopolitischen Schlüsselrohstoff. Bei diesem Unternehmen treffen hochgradige Gold-Antimon-Bohrergebnisse auf politische Rückendeckung und milliardenschwere Rohstoffstrategien.

Defizit verleiht Flügel...

Genehmigung fix, Ressource rauf: Steht jetzt der nächste Bewertungs-Sprung an!

Kupfer steuert auf ein strukturelles Defizit zu – und Meridian Mining liefert den nächsten Entwicklungsschub: ‚Cabaçal‘ wächst, ‚Santa Helena‘ startet mit einer Tagebau-Ressource. ‚DFS‘-Countdown läuft.

Discovery Silver / Vizsla Silver

Silber – gestern und heute

Silber gilt seit rund 6000 Jahren als wertvolles Element. Damals wie heute ist Silber auch ein Wertspeicher, ähnlich wie Gold.

Krasse Entwicklung...

PEA rüttelt den Markt wach! Sogar Minen-Gigant AngloGold Ashanti steigt ein!

Insgesamt kombiniert das Unternehmen substanzielle Ressourcen, starke Wirtschaftlichkeit, institutionelle Unterstützung und Explorationspotenzial in einer bergbaufreundlichen Jurisdiktion.

Multi-Metalle im Fokus

Von Volltreffern bis Weltklasse-Potenzial: Dieses Projekt zündet den Explorationsturbo!

Während der Kupferpreis durch eine drohende Verknappung starke Unterstützung erhält, könnte Gold vor dem nächsten Bullenritt stehen. Davon profitieren besonders fokussierte Gold- und Kupfer-Explorer wie Hannan Metals.

OR Royalties / Gold Royalty

Gold lohnt sich

Dass sich Goldinvestments lohnen, zeigt die Geschichte. In China hat ein zehnjähriges Mädchen begonnen in Gold zu investieren und wird dafür gefeiert.

Es bleibt dabei....

Hohes Defizit und steigende Investments: Silber bleibt auch 2026 attraktiv!

Für Anleger spricht auch 2026 vieles für Silber: eine weitgehend stabile Gesamtnachfrage, wachsende Investmentströme und ein Defizit, das den Markt weiterhin zur Bestandsentnahme zwingt.

Allzeithoch-Alarm...

Gold-Rallye 2026: Warum auch ein neuer Mega-Run bei dieser Aktie starten kann!

Gold kennt 2026 kein „Normal“ mehr: Rekordjagd, geopolitischer Stress und Zentralbank-Käufe treiben das Momentum. Wer jetzt die richtigen Stellschrauben im Goldsektor sucht, sollte mit diesem Update fündig werden.

Fury Gold Mines / Skeena Gold & Silver

Goldmarkt sucht Gleichgewicht

Letzte Woche sank der Goldpreis deutlich, dann hat er die 5.000-US-Dollar-Marke zurückerobert.

Canada Nickel Company / Meridian Mining

Der Nickelpreis und Produktionskürzungen in Indonesien

Die indonesische Regierung verlangt von der weltweit größten Nickelmine eine massive Produktionskürzung.

Fortuna Mining / Sierra Madre Gold and Silver

Gold und Olympia

In Mailand und Cortina wird um Gold, Silber und Bronze gekämpft. Die Medaillen wurden nachhaltig hergestellt.

Gold X2 Mining / Osisko Development

Gold ist unvergänglich

Die Preisdynamik beim Gold war in der letzten Zeit enorm. Zur Absicherungsfunktion scheinen nun spekulative Faktoren hinzugekommen zu sein.

Stromhunger vs. Uranangebot

Wenn KI & Reaktoren zünden, wird Brennstoff zum Epizentrum für Investoren!

Uranmarkt im Aufwind: Stromhunger, Reaktor-Renaissance und Lieferketten-Engpässe erhöhen den Druck. Ein Athabasca-Profiteur sitzt im Fahrersitz und NexGen hält rund 30 % der Anteile.

Jetzt hinschauen

Produktionssprung + Kostensturz: Silberproduzent sprengt die Gewinnschwelle!

Silber steht an einem historischen Wendepunkt. Was sich über Jahrzehnte still im Hintergrund aufgebaut hat, tritt nun offener zutage…

Viele Grüße und ein glückliches Händchen beim Handeln,

Ihr

Jörg Schulte

Quellen: Marketscreener.com, onvista.de, Reuters.de, eigener Research, Bildquellen: tradingeconomics.com, onvista.de, MinerDeck, Intro Bild: stock.adobe.com,

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research GmbH oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den „Webseiten“, dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte „third parties“) bezahlt. Zu den „third parties“ zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research GmbH oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten „third parties“ mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier - https://www.js-research.de/disclaimer-agb/.

Sehr geehrte Leserinnen und Leser,

die vergangene Handelswoche hat einmal mehr gezeigt, wie unterschiedlich sich die Märkte diesseits und jenseits des Atlantiks derzeit entwickeln. Während die Wall Street weiter mit den Spätfolgen der KI-Neubewertung, einer schwächeren Wachstumsdynamik und der unsicheren Zinsperspektive ringt, präsentierten sich Europas Börsen erneut robust und konnten teils weitere Rekorde markieren.

Quelle: Onvista.de

Auffällig bleibt dabei: In den USA treten die großen Indizes seit Wochen eher auf der Stelle, während sich die Performance-Unterschiede zwischen einzelnen Sektoren deutlich vergrößern.

Marktgeschehen: Wachstumssorgen schlagen Inflationssorgen!

Im Fokus standen in der vergangenen Woche vor allem zwei zentrale US-Datenpunkte: Wachstum und Inflation. Das BIP-Wachstum im vierten Quartal fiel mit +1,4 % (auf Jahressicht) nur halb so hoch aus wie erwartet. Der 43-tägige Shutdown im Herbst hat damit klar Spuren in der wirtschaftlichen Aktivität hinterlassen. Auch der Konsum verlor an Dynamik: In den letzten drei Monaten 2025 stiegen die Verbraucherausgaben nur noch um 2,4 %, nach 3,5 % im Vorquartal.

Gleichzeitig fiel die Inflationsseite unangenehm aus: Die ‚PCE‘-Inflation lag im Dezember mit +3,0 % über den Erwartungen und markierte damit das höchste Tempo seit Februar 2025. Der Renditerückgang bei US-Staatsanleihen spricht eine klare Sprache: Die Rendite der 10-jährigen US-Anleihe fiel zeitweise unter 4,0 % und markierte damit ein neues Jahrestief.

Die entscheidende Frage bleibt damit: Kommt die Fed nun schneller ins Spiel? Ganz so einfach ist es nicht. Das Protokoll der Januar-Sitzung deutet darauf hin, dass eine Mehrheit der Notenbanker zunächst am Status quo festhalten möchte. Der Markt schwankt daher zwischen Hoffnungen auf Zinssenkungen und der Sorge, dass die Inflation noch zu hartnäckig bleibt.

Handelspolitik: Maximale Unsicherheit durch widersprüchliche Signale!

Zusätzliche Nervosität brachte die US-Handelspolitik. Der US Supreme Court hat zentrale Zollmaßnahmen von Donald Trump für unzulässig erklärt, ein Schritt, der von vielen Marktteilnehmern seit Wochen erwartet worden war. Das Thema ist damit aber keineswegs vom Tisch, denn das Weiße Haus dürfte auf andere juristische Instrumente zurückgreifen, um Zölle erneut durchzusetzen.

Die politische Großwetterlage bleibt damit widersprüchlich, und genau das sorgt für Nervosität an den Märkten. Während Donald Trump per Dekret einen neuen pauschalen Zehn-Prozent-Zoll angekündigt hat, kippte der US Supreme Court nahezu zeitgleich zentrale Zollmaßnahmen. Zwei gegensätzliche Signale innerhalb kürzester Zeit, größer könnte die Unsicherheit kaum sein. Für Anleger bedeutet das: Die Handelspolitik bleibt ein Spielball politischer Machtfragen. Unternehmen, Lieferketten und Margenerwartungen stehen damit weiterhin unter Vorbehalt. Planungssicherheit sieht anders aus.

Hinzu kommt ein geopolitischer Risikofaktor: Die Spannungen zwischen den USA und Iran nehmen zu. Das verschärft die Unsicherheit zusätzlich und erhöht die Wahrscheinlichkeit, dass geopolitische Schlagzeilen kurzfristig wieder stärker auf die Märkte durchschlagen.

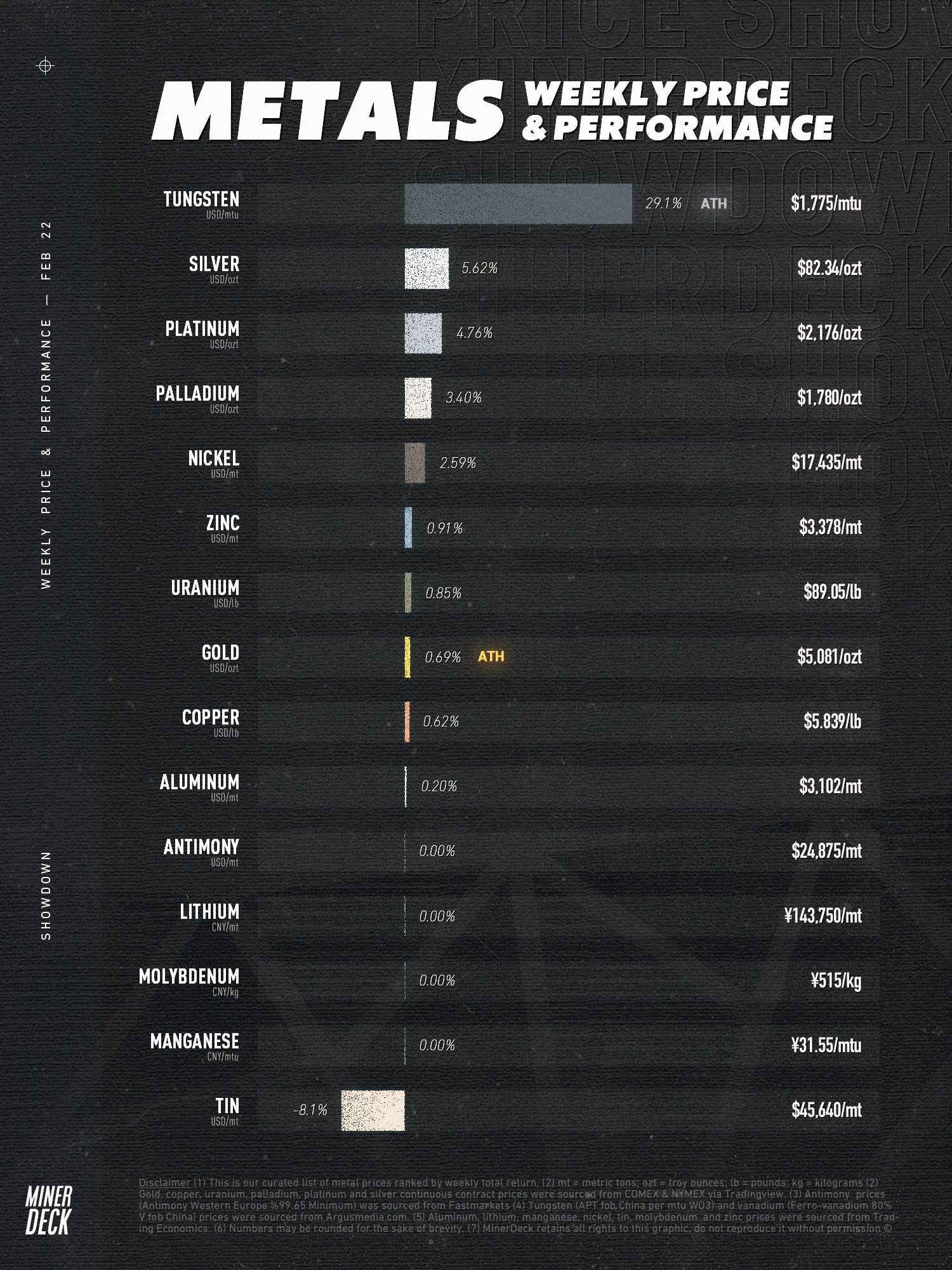

Rohstoffe: Wolfram geht steil, Gold stark und Kupfer seitwärts!

An den Rohstoffmärkten zeigte sich in dieser Woche ein gemischtes Bild. Gold hält sich weiter über der psychologisch wichtigen Marke von 5.000 USD je Unze. Das Edelmetall profitiert unverändert von geopolitischen Risiken, der Unsicherheit rund um die US-Handelspolitik und seiner Rolle als sicherer Hafen. Die Iran-Thematik sowie Zweifel an der Verlässlichkeit der politischen Rahmenbedingungen in den USA stützen die Nachfrage zusätzlich.

Quelle: MinerDeck auf X

Kupfer tendiert seitwärts. Belastend wirkten vor allem ein stärkerer US-Dollar, steigende Lagerbestände und die reduzierte Marktaktivität infolge der Feiertagsschließungen in China zum Mondneujahr. Die kurzfristige Nachfrageperspektive bleibt damit verhaltener, auch wenn das strukturelle Langfristbild für Industriemetalle weiterhin intakt ist.

Ausblick: Weniger Makro, dafür Nvidia und Politikrisiken!

Mit dem Auslaufen der Berichtssaison wird der Nachrichtenfluss aus den Unternehmen insgesamt etwas dünner, allerdings mit einem sehr großen Ausrufezeichen: Nvidia dürfte mit seinen Zahlen am Mittwoch erneut zum Taktgeber für den Technologiesektor werden. Gerade vor dem Hintergrund der laufenden Diskussion über Bewertungen und die tatsächliche Monetarisierungdes KI-Booms könnten die Reaktionen kräftig ausfallen.

Makroseitig wird es bis Monatsende eher ruhiger. Genau deshalb rückt die Politik noch stärker in den Vordergrund. Die Rückkehr der Zollthematik auf die Agenda, die juristische Auseinandersetzung in den USA und die geopolitische Zuspitzung mit Blick auf Iran dürften die Volatilität hoch halten, selbst in einer Woche mit vergleichsweise überschaubarem Konjunkturkalender.

Unterm Strich bleibt das Bild klar: Europa zeigt derzeit relative Stärke, während die USA zwischen Wachstumsdelle, Zinsfrage, KI-Neubewertung und politischer Unsicherheit festhängen. Für Anleger heißt das vor allem: flexibel bleiben, Risiken sauber managen, und politische Schlagzeilen nicht unterschätzen. Unterschätzen sollte man auch die Rohstoffe nicht, wie Sie in unserem folgenden Wochenrückblick nachlesen können.

Mr. DAX & Rohstoff-Insider

Zwei Profis sprechen Klartext: Bitcoin, Silber-Schock, Gold-Optionen und der nächste Rohstoff-Move!

Bitcoin wackelt, Gold-Optionen drehen auf, Öl sendet Signale und Kupfer steht als nächster Engpass bereit. Mr. DAX & Rohstoff-Insider liefern die Blaupause, wie man sich in diesen Cocktail richtig mixt.

Stabilitätsanker im Chaos...

Rekordpreise und doch erst der Anfang: So spielt man den Markt der Zukunft!

Begrenztes Angebot, starke Investmentnachfrage und Zentralbanken als Dauer-Käufer machen Gold zum Stabilitätsanker und liefern zugleich neue Chancen für Investoren.

Richtige Zeit, richtiger Ort

Gold und Antimon: Politik und Rohstoffe treffen aufeinander!

Antimon wird zum geopolitischen Schlüsselrohstoff. Bei diesem Unternehmen treffen hochgradige Gold-Antimon-Bohrergebnisse auf politische Rückendeckung und milliardenschwere Rohstoffstrategien.

Defizit verleiht Flügel...

Genehmigung fix, Ressource rauf: Steht jetzt der nächste Bewertungs-Sprung an!

Kupfer steuert auf ein strukturelles Defizit zu – und Meridian Mining liefert den nächsten Entwicklungsschub: ‚Cabaçal‘ wächst, ‚Santa Helena‘ startet mit einer Tagebau-Ressource. ‚DFS‘-Countdown läuft.

Discovery Silver / Vizsla Silver

Silber – gestern und heute

Silber gilt seit rund 6000 Jahren als wertvolles Element. Damals wie heute ist Silber auch ein Wertspeicher, ähnlich wie Gold.

Krasse Entwicklung...

PEA rüttelt den Markt wach! Sogar Minen-Gigant AngloGold Ashanti steigt ein!

Insgesamt kombiniert das Unternehmen substanzielle Ressourcen, starke Wirtschaftlichkeit, institutionelle Unterstützung und Explorationspotenzial in einer bergbaufreundlichen Jurisdiktion.

Multi-Metalle im Fokus

Von Volltreffern bis Weltklasse-Potenzial: Dieses Projekt zündet den Explorationsturbo!

Während der Kupferpreis durch eine drohende Verknappung starke Unterstützung erhält, könnte Gold vor dem nächsten Bullenritt stehen. Davon profitieren besonders fokussierte Gold- und Kupfer-Explorer wie Hannan Metals.

OR Royalties / Gold Royalty

Gold lohnt sich

Dass sich Goldinvestments lohnen, zeigt die Geschichte. In China hat ein zehnjähriges Mädchen begonnen in Gold zu investieren und wird dafür gefeiert.

Es bleibt dabei....

Hohes Defizit und steigende Investments: Silber bleibt auch 2026 attraktiv!

Für Anleger spricht auch 2026 vieles für Silber: eine weitgehend stabile Gesamtnachfrage, wachsende Investmentströme und ein Defizit, das den Markt weiterhin zur Bestandsentnahme zwingt.

Allzeithoch-Alarm...

Gold-Rallye 2026: Warum auch ein neuer Mega-Run bei dieser Aktie starten kann!

Gold kennt 2026 kein „Normal“ mehr: Rekordjagd, geopolitischer Stress und Zentralbank-Käufe treiben das Momentum. Wer jetzt die richtigen Stellschrauben im Goldsektor sucht, sollte mit diesem Update fündig werden.

Fury Gold Mines / Skeena Gold & Silver

Goldmarkt sucht Gleichgewicht

Letzte Woche sank der Goldpreis deutlich, dann hat er die 5.000-US-Dollar-Marke zurückerobert.

Canada Nickel Company / Meridian Mining

Der Nickelpreis und Produktionskürzungen in Indonesien

Die indonesische Regierung verlangt von der weltweit größten Nickelmine eine massive Produktionskürzung.

Fortuna Mining / Sierra Madre Gold and Silver

Gold und Olympia

In Mailand und Cortina wird um Gold, Silber und Bronze gekämpft. Die Medaillen wurden nachhaltig hergestellt.

Gold X2 Mining / Osisko Development

Gold ist unvergänglich

Die Preisdynamik beim Gold war in der letzten Zeit enorm. Zur Absicherungsfunktion scheinen nun spekulative Faktoren hinzugekommen zu sein.

Stromhunger vs. Uranangebot

Wenn KI & Reaktoren zünden, wird Brennstoff zum Epizentrum für Investoren!

Uranmarkt im Aufwind: Stromhunger, Reaktor-Renaissance und Lieferketten-Engpässe erhöhen den Druck. Ein Athabasca-Profiteur sitzt im Fahrersitz und NexGen hält rund 30 % der Anteile.

Jetzt hinschauen

Produktionssprung + Kostensturz: Silberproduzent sprengt die Gewinnschwelle!

Silber steht an einem historischen Wendepunkt. Was sich über Jahrzehnte still im Hintergrund aufgebaut hat, tritt nun offener zutage…

Viele Grüße und ein glückliches Händchen beim Handeln,

Ihr

Jörg Schulte

Quellen: Marketscreener.com, onvista.de, Reuters.de, eigener Research, Bildquellen: tradingeconomics.com, onvista.de, MinerDeck, Intro Bild: stock.adobe.com,

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research GmbH oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den „Webseiten“, dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte „third parties“) bezahlt. Zu den „third parties“ zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research GmbH oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten „third parties“ mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier - https://www.js-research.de/disclaimer-agb/.

|

Herr Jörg Schulte Geschäftsführer info@js-research.de |

|

|

|

Kommentare

Kontakt

|

Herr Jörg Schulte Geschäftsführer info@js-research.de |

|

|

|

Artikel bewerten

Für den Inhalt der Pressemitteilung ist der Einsteller J. Schulte () verantwortlich.

Keywords

Wochenrückblick, DAX, Dow Jones, Nasdaq...

Mit Pressemitteilungen sichtbarer bei Google.

Pressemitteilung nicht korrekt?

39,- € zzgl. MwSt.

Kommentar hinzufügen

Das könnte Sie auch interessieren:

Gold as inflation protection and diversifier

Von Swiss Resource...

Advertisement/Advertising – This article is distributed on behalf of GoldMining Inc. and Newcore Gold Ltd., with whom SRC swiss resource capital AG has paid IR ... | mehr

Gold als Inflationsschutz und Diversifikator

Von JS Research...

Anzeige/Werbung - Dieser Artikel wird verbreitet im Namen von GoldMining Inc. und Newcore Gold Ltd., mit der die SRC swiss resource capital AG bezahlte IR-Beraterverträge ... | mehr

Gold trifft Kupfer, Kapital trifft Timing: Kommt jetzt der nächste...

Von JS Research...

Anzeige/Werbung – Dieser Artikel erscheint im Auftrag von Hannan Metals Limited! Bezahlte Beziehung: SRC swiss resource capital AG unterhält einen entgeltlichen IR-Beratervertrag mit Mogotes Metals ... | mehr