Finanzierungslösung im Distressed M&A Prozess: Sale & Lease Back sichert Liquidität

Von Maturus Finance GmbH

Der Markt für Unternehmenskäufe und -verkäufe in Krisensituation wird zunehmen, so die Einschätzung von 2.300 Experten im Rahmen der Roland Berger Distressed M&A-Studie. Zu den "Distressed-Unternehmenstransaktionen" gehören alle Käufe und Verkäufe im Rahmen von Restrukturierungen, Insolvenzen oder auch die Veräußerung von Unternehmensbereichen in der Krise. Diese Transaktionen unterscheiden sich erheblich von denen "gesunder Unternehmen" und es gibt viele Faktoren, die über den Erfolg entscheiden. Dazu gehören zum Beispiel ein strukturierter Prozess mit hoher Transparenz, eine offene Darstellung der Krisenursachen und ein Sanierungskonzept mit realistischer Un-ternehmensplanung. Auch die Finanzierung ist einer der Erfolgsfaktoren und nicht selten scheitern Transaktionsprojekte von Krisenunternehmen daran, weil das Thema zu spät oder zu wenig bedacht wurde. Dabei geht es nicht nur um den Kaufpreis, sondern auch um das Working Capital oder erforderliche Restrukturierungsmaßnahmen, die nur mit Hilfe frischer Liquidität durchgeführt werden können. "Während die Hausbank bei einem Unternehmenskauf im Normalfall meist der erste Ansprechpartner ist, haben Banken aufgrund der aktuellen Regularien bei Finanzierungen von Betrieben in Krisensituationen oder gar der Insolvenz kaum Handlungsspielraum", weiß der Geschäftsführer der Maturus Finance GmbH, Carl-Jan von der Goltz, aus langjähriger Erfahrung mit Distressed-Finance-Situationen zu berichten.

Der Markt für Unternehmenskäufe und -verkäufe in Krisensituation wird zunehmen, so die Einschätzung von 2.300 Experten im Rahmen der Roland Berger Distressed M&A-Studie. Zu den "Distressed-Unternehmenstransaktionen" gehören alle Käufe und Verkäufe im Rahmen von Restrukturierungen, Insolvenzen oder auch die Veräußerung von Unternehmensbereichen in der Krise. Diese Transaktionen unterscheiden sich erheblich von denen "gesunder Unternehmen" und es gibt viele Faktoren, die über den Erfolg entscheiden. Dazu gehören zum Beispiel ein strukturierter Prozess mit hoher Transparenz, eine offene Darstellung der Krisenursachen und ein Sanierungskonzept mit realistischer Un-ternehmensplanung. Auch die Finanzierung ist einer der Erfolgsfaktoren und nicht selten scheitern Transaktionsprojekte von Krisenunternehmen daran, weil das Thema zu spät oder zu wenig bedacht wurde. Dabei geht es nicht nur um den Kaufpreis, sondern auch um das Working Capital oder erforderliche Restrukturierungsmaßnahmen, die nur mit Hilfe frischer Liquidität durchgeführt werden können. "Während die Hausbank bei einem Unternehmenskauf im Normalfall meist der erste Ansprechpartner ist, haben Banken aufgrund der aktuellen Regularien bei Finanzierungen von Betrieben in Krisensituationen oder gar der Insolvenz kaum Handlungsspielraum", weiß der Geschäftsführer der Maturus Finance GmbH, Carl-Jan von der Goltz, aus langjähriger Erfahrung mit Distressed-Finance-Situationen zu berichten.

Kein Erfolg ohne die richtige Finanzierung

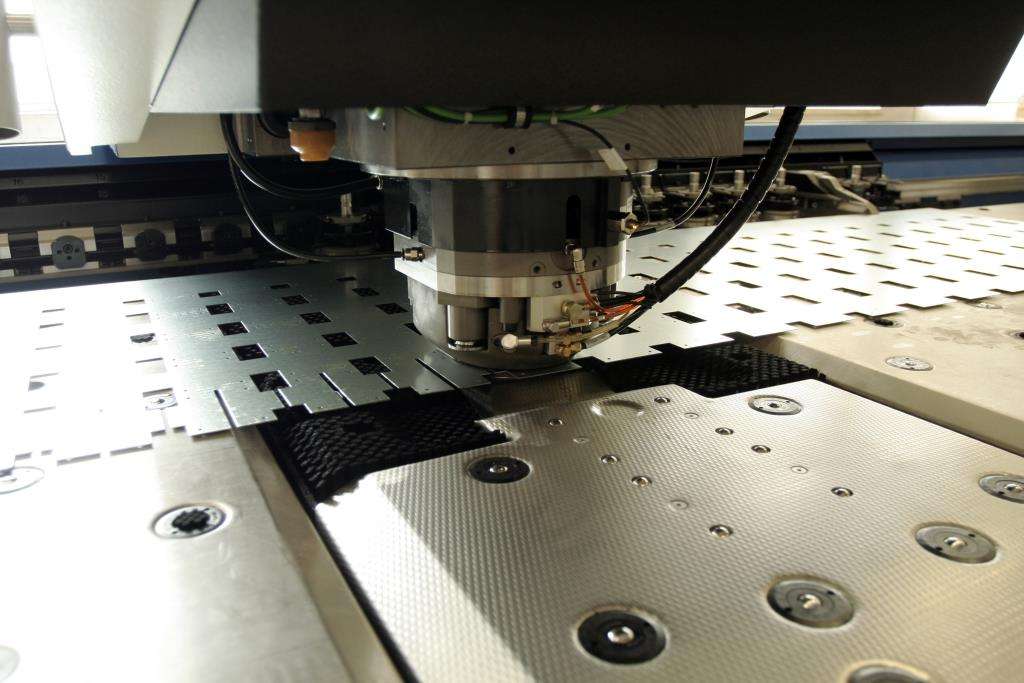

Bei der Finanzierung des Kaufpreises, der Umsetzung von Restrukturierungsmaßnahmen und dem Neustart aus der Krise können alternative Modelle die Vorhaben überhaupt erst ermöglichen. Neben Factoring bietet sich gerade für produzierende Betriebe das bankenunabhängige Modell Sale & Lease Back an. Carl-Jan von der Goltz erläutert die Vorteile: "Wir finanzieren bonitätsunabhängig, sodass Sale & Lease Back auch in der Krise angewendet werden kann. Es kommt für alle Firmen in Frage, die über einen gebrauchten Anlagen- oder Maschinenpark verfügen, denn es geht um die werthaltigen und fungiblen Assets. Diese müssen mobil, also nicht mit Werkhallen verbaut sein."

Stille Reserven heben

Im Zuge der Finanzierungslösung wird der Maschinenpark an das Hamburger Unternehmen verkauft. Gleichzeitig least der Betrieb die Maschinen zurück, sodass dieser fortgeführt und weiterhin produziert werden kann. Trotz wirtschaftlicher Schieflage können stille Reserven im Unternehmen gehoben und frische Liquidität generiert werden, zum Beispiel für die Kaufpreisfinanzierung einer M&A Transaktion. Ziehen alle Beteiligten an einem Strang, ist eine Umsetzung von der Antragsstellung bis zur Auszahlung des Betrages in sechs bis acht Wochen möglich. Je nach Krisenstadium sind dafür unterschiedliche Unterlagen und Vereinbarungen nötig. Befindet sich das zu verkaufende Unternehmen in der Insolvenz, erfolgt häufig ein Asset Deal. Dabei werden bestimmte Objekte, wie zum Beispiel die Maschinen, in eine neue Gesellschaft übernommen werden und die Ablösung über Sale & Lease Back dargestellt.

Leasingraten aus fortlaufendem Geschäft erwirtschaften

Neben dem sofortigen Liquiditätsgewinn hat Sale & Lease Back weitere Vorteile: Die Leasingraten stellen steuerlich teilweise abzugsfähige Betriebsausgaben dar und können im Rahmen der Gestaltungsmöglichkeiten als Teil- oder Vollamortisationsverträge so kalkuliert werden, dass sie fortlaufend aus dem Cash-Flow des Unternehmens geleistet werden. "Wir bieten mit diesem Modell eine echte Alternative in Krisenphasen und oft erreichen wir zusätzlich eine Hebelfunktion, sprich, wenn wir das Engagement begleiten, finden sich leichter weitere Geldgeber", resümiert Carl-Jan von der Goltz.

Kommentare

Pressemitteilungstext: 516 Wörter, 4159 Zeichen. Artikel reklamieren

Tragen Sie jetzt Ihre kostenlose Pressemitteilung ein!

X

X